こんばんは。

今日は私の考える長期投資のメリットとFIREに対する個人的に思うところを書きたいと思います。

そんなもの知ってるわ!っていうご意見は重々承知です。

ただここ最近、

米国バブル崩壊? とか

2022年は暴落の年?

って言われてる時だからこそ、書きたいと思います。

自分への戒めも含めて。

私の思う長期投資とFIRE

バブル崩壊?

上にも書きましたが、ここ最近多くのYouTuber、インフルエンサーが

もうナスダック100は終わった

今年から米国バブルは崩壊・低迷期

というメッセージを声高に叫んでいます。

そしてそれと同じくらい、

今は買い時!

ここから米国株は暴騰する!レバナスやぁ!

っていう声も聞きます。

果たして皆様はどちらのご意見ですか?

少しでも早くお金を得ようと買い向かうかもしれません。

もしくはショートでヘッジするかもしれません。

私の意見、それは

私は有名インフルエンサーの様にプロの知識があるわけでもなく、チャート分析に大きく時間を割くこともできません。

ただかといって、「長期投与は指数関数的に増えるんです!複利を味方に!」っていうあるあるな意見を言うつもりもありません笑

ドットコムバブルを例に

1990年代終盤、アメリカでは「ドットコムバブル」が到来し、ナスダック100指数は大幅に上昇しました。

みなさんも良くご存知ですよね。

しかし2000年3月に最高値を付けて崩壊。

実に15年もの間、その高値を超える為に時間を要しました。

今まさに、もしかするとナスダック100指数は15年に渡る低迷期の入口かもしれません。

80%オーバーの下落も

ここであるデータをお示しします。

先ほどのナスダック100が最高値を付けた2000年3月に投資を始め、毎月1日に定額を積み立てたとします。

銘柄は「QQQ」、大人気ETFです。

2000年4月1日の値段が約109$、2015年5月末の値段が110.05$でようやく値段を超えますが、 毎月投資すると、平均投資額は1株当たり約52$になるんです。

つまり、額面そのものを超えるのには15年かかっていますが、投資元本は2倍以上になっているんです。

この期間の利率は約5%!

5%の利率なんて低い!って思うかもしれませんが、バブル崩壊後一時は83%もの下落を記録した低迷期でも利率5%と言うのは、大きな利益ではないかと個人的に思うんです。

そして、その後の価格推移はご存知の通りです。

今は360$ですからね笑

ちなみに、もし毎月10,000円をQQQに2000年3月から先月まで投資していた場合、 投資平均単価は一株当たり92$、総投資額263万円に対し約1,029万円になっています。(為替は考慮していません)

そして意外や意外、2000年3月から2015年5月まで、ドットコムバブルの影響がナスダックに比べて少なかったダウ工業平均株価に同じ様に投資した場合、 平均投資額は約11,634$、2015年5月の価格が18,010$と2倍には到達していません。

さらには現在価格が35,360$ですから、2015年5月からの価格も2倍までは到達していない計算になります。

まとめ

私の個人的な意見ですが、もしあなたが40代くらいまででしたら、 ボラはあれど成長株指数に分散して定額投資する事が、今の様な非常に怖い相場環境の場面でもマッチした投資法の一つではないかと考えています。

もし今「買い時だぁ!」と判断して資産を全額突っ込み…

15年間低迷したら…

そして、最高値から83%下落したら、耐えられますか??

私は怖くてポチッと決済、そして2度と投資はしなくなるでしょう笑

なお、ご自身の稼ぎが良くなり投資できる余剰金が増えたら、その増額分はQQQへ増額するのではなく、短期投資や他のアセットクラスにトライしてみるのが良いと思います。

FIREについて

私もFIREしたいと思っている一人です。

ただ、FIREの中でも「FI」を優先できればと考えています。

無理に早期退職したいとは考えていません。

なぜなら、早期退職しなくても「FI』を達成していれば会社・上司に忖度する必要がなくなるからです。

- 「言いたいことが言える」

- 「意味のない仕事、長時間労働を拒否できる」

これだけで、会社・仕事に対するストレスってなくならないでしょうか?

上司に無駄に罵声を浴びせる必要はないと思います。

ただ、意味のない仕事を、「意味のない仕事です」と言える。

これって「デカい」と思うんですよね笑

なので、早く仕事を辞めるために早く稼ぎたい!って思うよりも上記の様な長期投資で「FI」を目指したいと考えてます。

以上、駄文失礼しました。 今後の投資の参考になれば幸いです。

最後に、投資のご判断は自己責任、自己判断で

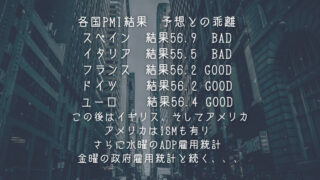

必須フォロー事項

①新型コロナウイルスの感染状況

・ヨーロッパでは再拡大

・各国規制状況

・オミクロン株

②米国動向

・国債市場と長期金利

・インフレ

・利上げ時期だけでなく利上げ回数、利上げ幅

・FRB高官の発言

③欧州動向

・BOE・ECBの利上げ織込み状況

・コロナ感染再拡大

③中国国内動向

・政府による突然の方針変更

・中国不動産セクター動向

④日本国内動向

・円売りへの対策

⑤コモディティの価格推移注視(原油等)